وبلاگ

امتیازدهی اعتباری مبتنی بر هوش مصنوعی: مزایا و خطرات

- آبان ۲۸, ۱۴۰۳

- ۹:۰۰ ب٫ظ

- بدون نظر

نکات کلیدی

- امتیازدهی اعتباری مبتنی بر هوش مصنوعی با تجزیه و تحلیل مقادیر زیادی از دادهها فراتر از مدلهای اعتباری سنتی، دقت بهبود یافته و تصمیمگیری سریعتر را ارائه میدهد.

- فراگیر بودن یک مزیت کلیدی است، زیرا هوش مصنوعی به وام دهندگان اجازه می دهد تا با استفاده از منابع داده جایگزین، افراد بدون سابقه اعتباری سنتی را ارزیابی کنند.

- خطرات امتیازدهی اعتباری هوش مصنوعی شامل نگرانیهای مربوط به حریم خصوصی دادهها، سوگیری الگوریتمی بالقوه و عدم شفافیت در فرآیندهای تصمیمگیری است.

- ملاحظات اخلاقی و رعایت مقررات برای اطمینان از استفاده منصفانه و مسئولانه از هوش مصنوعی در امتیازدهی اعتبار ضروری است.

هوش مصنوعی به سرعت تبدیل به یک تغییر دهنده بازی در بسیاری از صنایع شده است و بخش مالی نیز از این قاعده مستثنی نیست. معرفی هوش مصنوعی در سیستم های امتیازدهی اعتباری یکی از بزرگترین گام های رو به جلو است.

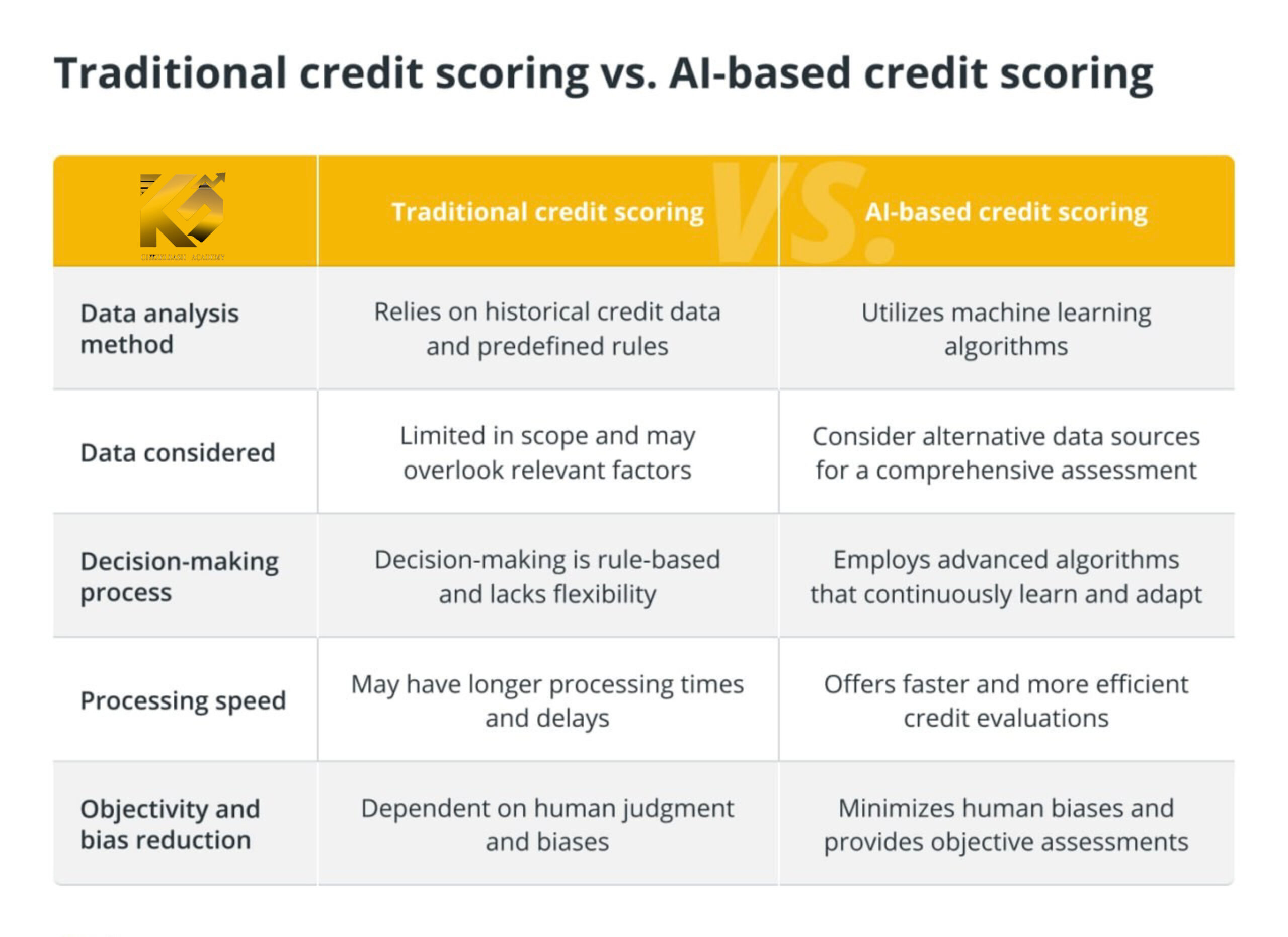

امتیازدهی اعتباری سنتی مدتهاست که ستون فقرات تصمیمات وامدهی بوده است، اما اغلب ممکن است ناقص باشد یا در ارزیابیهای بیطرفانه شکست بخورد.

بیایید به این بپردازیم که امتیازدهی اعتبار مبتنی بر هوش مصنوعی دقیقاً چیست، مزایای ناشی از آن، خطرات موجود و آنچه در آینده ممکن است در مورد سیستمهای اعتبار مالی وجود داشته باشد.

امتیازدهی اعتباری مبتنی بر هوش مصنوعی چیست؟

بنابراین، ممکن است تعجب کنید که امتیازدهی اعتباری مبتنی بر هوش مصنوعی دقیقاً چیست؟ به زبان ساده، از هوش مصنوعی همراه با الگوریتمهای یادگیری ماشین برای ارزیابی ریسک اعتباری استفاده میکند .

برخلاف مدلهای سنتی که فقط به چند جنبه از اطلاعات مالی وابسته هستند – مانند سابقه اعتباری و بدهیهای معوق – ارزیابی اعتبار مبتنی بر هوش مصنوعی به انواع مختلف اطلاعات میپردازد.

آنها از تاریخچه اعتباری شما تا داده های جایگزین که مربوط به فعالیت رسانه های اجتماعی، پرداخت قبوض آب و برق و حتی رفتار خرید آنلاین است را شامل می شود. هدف پردازش این داده های ناهمگون ارائه برآورد جامع تری از اعتبار از طریق مدل های اعتباری هوش مصنوعی است.

آیا می دانستید؟ برخی از سیستم های امتیازدهی اعتباری هوش مصنوعی می توانند بیش از 15000 نقطه داده را در چند ثانیه تجزیه و تحلیل کنند تا امتیاز اعتباری شما را تعیین کنند.

مزایای کلیدی هوش مصنوعی در امتیازدهی اعتباری

اکنون، بیایید در مورد مزایای امتیازدهی اعتبار هوش مصنوعی صحبت کنیم، از جمله:

- اول، افزایش دقت. دقت امتیاز اعتباری هوش مصنوعی بالاتر است زیرا این فناوری در انتخاب الگوها و همبستگیهای پیچیده در دادههایی که ممکن است از تحلیلگران انسانی فرار کرده باشد، بهتر است.

- سپس تصمیم گیری سریع وجود دارد. راه حل های مالی مبتنی بر هوش مصنوعی می توانند حجم زیادی از داده ها را تقریبا در کمترین زمان پردازش کنند. این سرعت به وام دهندگان این امکان را می دهد که تصمیمات سریع تری بگیرند که با کاهش انتظار برای تایید وام، تجربه مشتری را بهبود می بخشد.

- یکی دیگر از مزیت های قابل توجه، شامل بودن افراد بدون بانک است. استفاده جایگزین از دادهها در ارزیابی اعتبار مبتنی بر هوش مصنوعی ممکن است فرصتهایی را به بخشهایی از جمعیت بسط دهد که قبلاً توسط خدمات مالی جریان اصلی استفاده نشده بودند، زیرا امتیازدهی اعتباری سنتی اغلب افراد را بدون سابقه اعتباری قابلتوجه رها میکند.

- در نهایت، مدیریت ریسک را بهبود می بخشد. ابزارهای مدیریت ریسک اعتباری هوش مصنوعی به وام دهندگان در پیش بینی بهتر احتمال نکول کمک می کند.

خطرات و چالشها در امتیازدهی اعتبار مبتنی بر هوش مصنوعی

با این حال، همه چیز آفتاب و رنگین کمان نیست. در حالی که مزایا قانع کننده هستند، در نظر گرفتن خطرات امتیازدهی اعتباری مبتنی بر هوش مصنوعی ضروری است.

- یکی از نگرانی های اصلی مربوط به جنبه حفظ حریم خصوصی داده ها است. مجموعه های عظیم و تجزیه و تحلیل اطلاعات شخصی یک مسئله حیاتی در حریم خصوصی ایجاد می کند. این می تواند منجر به دسترسی غیرمجاز و سوء استفاده از اطلاعات حساس، سرقت هویت و سایر فعالیت های مخرب شود.

- سپس، نگرانی در مورد سوگیری الگوریتمی وجود دارد: سیستمهای هوش مصنوعی میتوانند به خوبی دادههایی باشند که با آنها آموزش دیدهاند. دادههای آموزشی منحرف احتمالاً سیستمهای تصمیمگیری اعتباری هوش مصنوعی را وادار میکند تا شیوههای تبعیضآمیز را اجرا کنند یا بدتر کنند.

- چالش دیگر عدم شفافیت است. اکثر مدلهای هوش مصنوعی در «جعبههای سیاه» عرضه میشوند که تشخیص نحوه تصمیمگیری آنها را دشوار میکند. عدم شفافیت در این راه مانع از اعتماد می شود و اعتراض به تصمیمات اعتباری یا درخواست تجدید نظر دشوار است.

آیا می دانستید؟ در سال 2019، کارت اعتباری هوش مصنوعی یک شرکت فناوری بزرگ به دلیل ارائه محدودیتهای اعتباری پایینتر به زنان و برجسته کردن ریسکهای سوگیری الگوریتمی، مورد بررسی دقیق قرار گرفت.

چگونه هوش مصنوعی مدیریت ریسک اعتباری را افزایش می دهد

جدا از این چالشها، هوش مصنوعی همچنان مزایای قابلتوجهی در تحلیل ریسک مالی به هوش مصنوعی دارد.

اول، تجزیه و تحلیل پیشبینیکننده ، که در آن مدلهای امتیازدهی اعتباری یادگیری ماشینی با در نظر گرفتن دادههای تاریخی و بلادرنگ، پیشبینیهای مناسبی از رفتار آینده وام گیرنده ارائه میدهند. این به وام دهندگان این امکان را می دهد که یک قدم جلوتر از خطرات باشند و تصمیمات مناسب بگیرند.

مزیت دیگر تشخیص ناهنجاری است. ابزارهای ارزیابی ریسک هوش مصنوعی الگوهای نامنظمی را شناسایی میکنند که به کلاهبرداران یا متقاضیان پرخطر اشاره میکنند. تشخیص زودهنگام به این معنی است که می تواند اقدامات درمانی برای کاهش خطر انجام دهد.

نگرانی های اخلاقی در امتیازدهی اعتباری هوش مصنوعی

مفاهیم اخلاقی را نمی توان نادیده گرفت. معرفی هوش مصنوعی در امتیازدهی اعتباری چند موضوع اخلاقی را در نظر می گیرد.

اول از همه تبعیض و انصاف است. این واقع بینانه است که انتظار داشته باشیم امتیازدهی اعتباری هوش مصنوعی مغرضانه نتایج تبعیض آمیزی داشته باشد. بنابراین ضروری است که سیستم های هوش مصنوعی با متقاضیان بدون تبعیض بر اساس نژاد، جنسیت یا وضعیت اجتماعی-اقتصادی رفتار کنند.

سپس مسئولیت پذیری و مسئولیت پذیری است. اگر یک سیستم هوش مصنوعی تصمیم اشتباهی بگیرد، سخت است که کسی را مسئول آن بدانیم – توسعه دهندگان، ارائه دهندگان داده ها یا موسسه مالی. رهنمودهای روشنی لازم است که چه کسی مسئول است. اخلاق در امتیازدهی اعتباری هوش مصنوعی برای اطمینان از عدالت و شفافیت بسیار مهم است.

آیا می دانستید؟ GDPR اتحادیه اروپا شامل «حق توضیح» است که به افراد اجازه میدهد درباره تصمیمهای الگوریتمی که بر آنها تأثیر میگذارد توضیح بخواهند.

بهبود دقت امتیازدهی اعتباری با هوش مصنوعی

نمرات اعتباری دقیق تر برای وام دهندگان و وام گیرندگان یک برد برد است، زیرا آنها وام دهی منصفانه و مطمئن تری را امکان پذیر می کنند.

داده های جایگزین موجود در مدل های اعتباری هوش مصنوعی رفتار مالی یک فرد را به طور کامل نشان می دهد. داده ها نسبت به داده های مالی سنتی جامع تر است.

یادگیری مداوم و سازگاری نیز مهم است. سیستمهای هوش مصنوعی با یادگیری ماشینی بهطور خودکار با روندهای جدید در الگوهای داده سازگار میشوند، در یک فرآیند تنظیم دقیق مداوم به سمت دقت بهتر.

همکاری بین انسان و هوش مصنوعی نیز ممکن است خطاها را کاهش دهد. قدرت هوش مصنوعی، آمیخته با نقاط قوت نظارت انسانی، به قضاوت و ملاحظات اخلاقی می افزاید. کارشناسان انسانی می توانند تصمیمات تولید شده توسط هوش مصنوعی را بررسی کنند تا اطمینان حاصل کنند که برابری و دقت حفظ می شود.

آیا می دانستید؟ برخی از موسسات مالی در حال توسعه مدلهای ترکیبی هستند که از هوش مصنوعی برای ارزیابیهای اولیه استفاده میکنند، اما برای تصمیمگیریهای نهایی به بررسی انسانی متکی هستند، با هدف ایجاد تعادل بین کارایی و مسئولیتپذیری اخلاقی.

کاهش خطرات در تصمیم گیری اعتباری هوش مصنوعی

خطرات مرتبط با هوش مصنوعی در امتیازدهی اعتباری باید برای پذیرش پایدار و اخلاقی مورد توجه قرار گیرد. در اینجا نحوه کاهش آنها آمده است:

- اجرای اقدامات عادلانه: اقدامات عادلانه باید اجرا شود. توسعه دهندگان می توانند الگوریتم های انصاف را برای کاهش تعصب در سیستم های هوش مصنوعی اعمال کنند . مدل ها را می توان به طور منظم ممیزی و به روز کرد تا اطمینان حاصل شود که در طول زمان منصفانه باقی می مانند.

- افزایش شفافیت: ایجاد مدل های قابل توضیح در هوش مصنوعی به ذینفعان اجازه می دهد تا بدانند یک تصمیم خاص چگونه گرفته شده است. این شفافیت اعتماد ایجاد می کند و به رعایت مقررات کمک می کند.

- انطباق با مقررات: موسسات باید در مورد تغییر تقاضاهای قانونی و استانداردهای صنعتی که آنها را از جریمه ها و آسیب های اعتباری دور نگه می دارد، به روز باشند.

آینده هوش مصنوعی در سیستم های اعتباری مالی

با نگاهی به آینده، هوش مصنوعی در امتیازدهی اعتباری برای رشد و تحول قابل توجهی آماده است.

ممکن است انتظار تحول سیاست های نظارتی را داشته باشید. از آنجایی که دولتها استفاده از هوش مصنوعی را مورد توجه قرار دادهاند، در حال تدوین مقرراتی برای اطمینان از عملکردهای اخلاقی هستند. اینها نحوه توسعه و پیاده سازی مدل های امتیازدهی اعتباری هوش مصنوعی را شکل می دهند.

پیشرفت های تکنولوژیکی امتیازدهی اعتباری را بیشتر خودکار می کند. الگوریتمها با پیشرفتهای جدید در هوش مصنوعی و یادگیری ماشینی با افزایش دقت و سادهسازی کارایی پردازششان، بیشتر بهبود مییابند.

همچنین احتمال پذیرش آن در مقیاس جهانی وجود دارد. فناوری مالی مبتنی بر هوش مصنوعی را میتوان سریعتر توسط کشورهای در حال توسعه به عنوان ابزاری برای جهش سیستمهای بانکداری سنتی مورد استفاده قرار داد و در نتیجه افزایش شمول مالی در مقیاس بینالمللی را به همراه داشت.

آکادمی قزلباش

همانطور که میدانیم موفقیت در معاملات بازار ارزهای دیجیتال همانند تمامی حرفه های تخصصی دیگر، نیازمند مهارت و تجربه بسیاری است. و اولین کار در این بازار آشنا شدن با مفهوم ( ارز دیجیتال چیست ) است. با توجه به اینکه بسیاری از افراد زمان کافی برای فراگیری دانش مربوط به فعالیت در بازار را ندارند اما همچنان تمایل به کسب سود از این بازار را به عنوان شغل دوم خود دارند. آکادمی کمال قزلباش با ارائه خدمتی کارآمد برای کمک به این دسته از عزیزان در رابطه با آموزش ارز دیجیتال تلاش کرده است. کاربران میتوانند از خدمات ما به عنوان چراغ راه مسیر موفقیت خود در این بازار استفاده کنند. و در صورت تمایل به سرمایه گذاری در ارزهای دیجیتال و یاآموزش ارز دیجیتال در ارومیه با مشاورین ما به صورت کاملا رایگان در ارتباط باشید.

جستجو

جدیدترین ها

دسته بندی ها

- NFT چیست

- اخبار آلت کوین

- اخبار ارز دیجیتال

- اخبار استخراج ارزهای دیجیتال

- اخبار بلاکچین

- اخبار بیت کوین

- اخبار دیفای

- اخبار کلاهبرداری ارز دیجیتال

- اخبار کیف پول ارز دیجیتال

- ارز دیجیتال

- بلاکچین

- ترید چیست

- دیفای

- راهنمای استخراج ارز دیجیتال

- راهنمای امنیت بازارهای مالی

- سیگنال های رایگان ارز دیجیتال

- متاورس چیست

- معرفی آلت کوین

- معرفی اصطلاحات ارز دیجیتال

- معرفی انواع رمز ارز

- معرفی بیت کوین

- معرفی تحلیل آنچین

- معرفی تحلیل تکنیکال

- معرفی تحلیل سنتیمنتال

- معرفی تحلیل فاندامنتال

- معرفی تحلیل های ارز دیجیتال

- معرفی روش های خرید و فروش ارزهای دیجیتال

- معرفی روش های سرمایه گذاری ارز دیجیتال

- معرفی صرافی های ارز دیجیتال

- معرفی صرافی های ارز دیجیتال ایرانی

- معرفی صرافی های ارز دیجیتال خارجی

- معرفی کیف پول ارزهای دیجیتال

- معرفی کیف پول های ایرانی

- معرفی کیف پول های خارجی

- وبلاگ