وبلاگ

چگونه حد ضرر را فعال کنیم؟ نحوه تعیین و تنظیم استاپ لاس

- اسفند ۲۹, ۱۴۰۲

- ۹:۰۰ ب٫ظ

- بدون نظر

هیچ کس نمی خواهد وقتی در بازار بازی می کند پول از دست بدهد. به همین دلیل مهم است که یک طبقه برای موقعیت خود در یک امنیتی تعیین کنید. اینجاست که دستورهای توقف ضرر وارد میشوند. اما بسیاری از سرمایهگذاران زمان سختی برای تعیین محل تعیین سطوح خود دارند. اگر بازار در جهت مخالف حرکت کند، قرار دادن آنها در فاصله بسیار دور ممکن است منجر به ضررهای بزرگ شود. استاپ ضررهای خود را خیلی نزدیک تنظیم کنید، و می توانید خیلی سریع از یک موقعیت خارج شوید. بنابراین چگونه می توانید بگویید که در کجا باید حد ضرر خود را تنظیم کنید؟ برای اطلاعات بیشتر به ادامه مطلب بروید.

فهرست موضوعی

Toggleحد ضرر چیست؟

حد ضرر عددی است که در صورت رسیدن قیمت سهم به آن، بهتر است از آن دارایی خارج شد. این عمل در راستای جلوگیری از ضرر و زیان بیشتر انجام میشود. یکی از راههای موفقیت در بازارهای مالی، تعیین حد ضرر در معاملات و پایبند بودن به آن است. در شرایطی که قیمت برخلاف پیشبینیهای ما حرکت میکند، لازم است به وقت مناسب و با هدف جلوگیری از ضرر و زیان بیشتر، آن دارایی را بفروشیم. حد ضرر که به اختصار SL نیز نامیده میشود، عددی است که در صورت رسیدن قیمت سهم به آن، با هدف جلوگیری از زیان بیشتر بهتر است آن دارایی را بفروشیم.

تعیین حد ضرر

تعیین قرار دادن سفارش حد ضرر همه چیز در مورد هدف قرار دادن یک آستانه ریسک مجاز است. این قیمت باید با هدف محدود کردن ضرر به صورت استراتژیک استخراج شود. به عنوان مثال، اگر سهامی با قیمت 30 دلار خریداری شود و استاپ ضرر در 24 دلار قرار گیرد، استاپ ضرر، جذب نزولی را به 20 درصد از موقعیت اصلی محدود می کند. اگر آستانه 20 درصد جایی است که شما راحت هستید، یک توقف ضرر پایانی قرار دهید.

تئوری های زیادی در مورد استاپ ضرر وجود دارد. معاملهگران تکنیکال همیشه به دنبال راههایی برای زمانبندی بازار هستند و سفارشهای توقف یا محدودیتهای مختلف بسته به نوع تکنیکهای زمانبندی در حال اجرا، کاربردهای متفاوتی دارند. برخی از تئوری ها از جایگذاری های جهانی مانند 6% توقف در تمام اوراق بهادار استفاده می کنند و برخی از نظریه ها از مکان های امنیتی یا الگوی خاص از جمله میانگین درصد توقف های دامنه واقعی استفاده می کنند.

روش های قرار دادن حد ضرر

روش های رایج شامل روش درصدی است که در بالا توضیح داده شد روش پشتیبانی نیز وجود دارد که شامل توقف های سخت با قیمت تعیین شده است. ممکن است تمرین این روش کمی سخت تر باشد. شما باید آخرین سطح پشتیبانی سهام را مشخص کنید. به محض اینکه متوجه شدید، می توانید سفارش توقف ضرر خود را درست زیر آن سطح قرار دهید.

روش دیگر روش میانگین متحرک است. با استفاده از این روش، ضررهای توقف به جای قیمت های کوتاه مدت، درست زیر قیمت میانگین متحرک بلندمدت قرار می گیرند.

معاملهگران نوسانی اغلب از روش چند روزه بالا/پایین استفاده میکنند که در آن توقفها با قیمت پایین معاملات یک روز از پیش تعیینشده قرار میگیرند.

نحوه فعال کردن استاپ لاس

در ادامه به نحوه فعال کردن حد ضرر در صرافی ارز دیجیتال میپردازیم. در واقع بیشتر صرافی های معروف خارجی دارای استاپ لاس هستند، اما از آنجایی که روش استفاده از استاپ لاس در صرافیها به یک شکل است؛ ما در این بخش به آموزش روش تعیین stop loss در صرافی والکس میپردازیم.

مرحله اول: در مرحله اول نیاز است که در سایت والکس ثبت نام کنید. پس از وارد کردن اطلاعات درخواستی و تکمیل ثبت نام در والکس میتوانید با واریز تومان یا ارزهای دیجیتال، معاملات خود را شروع کنید.

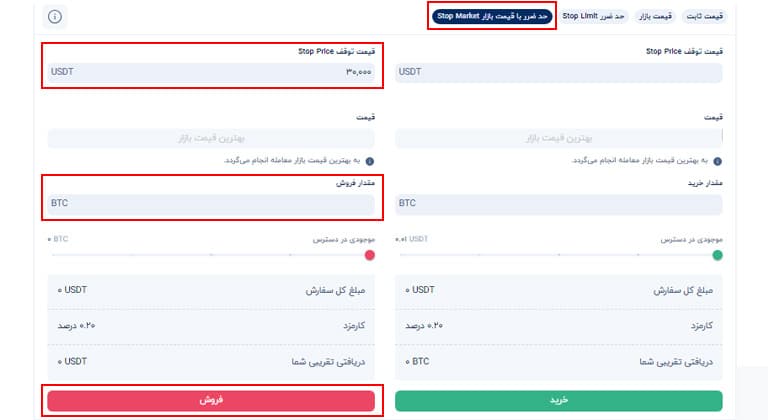

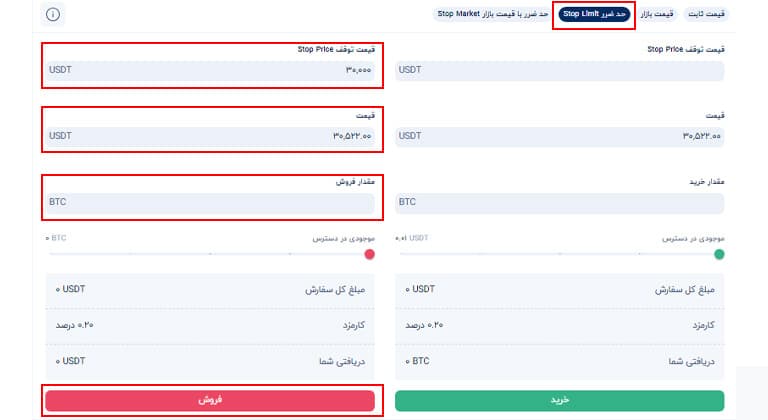

مرحله دوم: بعد از ثبت نام و شروع معاملات، بهتر است برای پایین آوردن ریسک معامله از تعیین stop loss استفاده کنید. برای این کار لازم است در صفحه معاملات روی گزینه حد ضرر stop limit یا حد ضرر با قیمت بازار stop market کلیک کنید.

مرحله سوم: در این مرحله فرض را بر این میگیریم که قصد استفاده از حد ضرر با قیمت بازار را دارید. برای تعیین stop loss به این روش در قسمت قیمت توقف stop price، قیمتی که قصد فروش دارایی را دارید وارد کرده و در باکس پایین مقدار رمزارزی که قرار است در آن قیمت به فروش برسد، وارد کنید. با فشردن دکمه فروش، حد ضرر برای شما فعال میشود.

مرحله چهارم: در زمانی که قصد فعال کردن استاپ لاس به شیوه stop limit را دارید، باید در قسمت قیمت توقف stop price قیمتی که طبق تحلیل برای نقطه استاپ در نظر گرفتید وارد کنید. سپس در باکس قیمت باید قیمتی پایینتر از بخش قیمت توقف وارد کنید تا زمانی که قیمت به قیمت توقفتان رسید، سفارشی با قیمت پایینتر فعال شود و از فروش دارایی اطمینان حاصل شود. سپس دکمه فروش را فشار دهید تا حدد ضرر فعال شود.

تنظیم حد ضرر بر اساس میزان سرمایه

آسانترین و عمومیترین روش، تنظیم حد ضرر بر اساس درصدی از سرمایه است. این استراتژی حد وسط ندارد! استاپ لاس یا حد ضرر در این روش مبتنی بر درصدی معین از حساب معاملاتی تنظیم میشود. اجازه دهید با یک مثال به توضیح این روش بپردازیم. برای نمونه، تصور کنید شما یک بیت کوین دارید و نگران این هستید که قیمت آن به زیر مقدار کنونی آن برسد. پس نقطهای را برای آن مشخص میکنید و به صرافی میگویید زمانی که قیمت بیت کوین به زیر این نقطه رسید، به طور خودکار بیت کوین شما را بفروشد.

تعیین stop loss بوسیله میانگین متحرک

راه دیگر محاسبه استاپ لاس استراتژی میانگین متحرک حمایتی و مقاومتی است که روشی مناسب برای استراتژیهای معاملاتی پیرو روند محسوب میشود. این اندیکاتور به صورتی پویا و دینامیک، سطوح مقاومت و حمایت را با توجه به حرکات قیمت در بازار در اختیار معاملهگر میگذارد. میانگین متحرک برای دورههای مختلف اطلاعات متفاوتی را نمایش میدهد و هرچه طول مدت دوره کاهش یابد، خطوط میانگین متحرک رفتار حرکتی نزدیکتری به نمودار قیمت خواهند داشت. استراتژی میانگین متحرک حمایتی و مقاومتی یک استراتژی کاملا ساده است. این استراتژی قدرت زیادی در شناسایی تغییر روند دارد و زمانی که سیگنالی صادر کند به احتمال خیلی زیاد شاهد تغییر حرکت قیمتها خواهیم بود. گاهی بعضی از معاملهگرها در استراتژیها خود برای یافتن محل چرخش و بازگشت بازار نیز از این روش استفاده میکنند.

تعیین stop loss به کمک پارامترهای زمانی

یک روش متفاوت در تعیین Stop loss، حد ضرر بر اساس زمان به جای پارامترهای قیمت است. به عنوان نمونه، تریدر یا سرمایهگذار باید بعد از پایان یک بازه زمانی مشخص مثلا انتهای روز و بدون در نظر گرفتن نتیجه، موقعیت را ببندد و از بازار خارج شود. شاید بتوان چشمپوشی از وضعیت واقعی بازار در این روش را عامل اصلی کاهش محبوبیت آن در مقایسه با سایر استراتژیها دانست.

فعال کردن استاپ لاس با اندیکاتورها

روش چهارم استفاده از استراتژی اندیکاتور پارابولیک سار و اندیکاتور RSI استاپ لاس است. این استراتژی با دقت بالایی روند را شناسایی میکند و معاملهگر با معامله در جهت روند از بازار سود میگیرد. در واقع این استراتژی هم در تشخیص روندهای صعودی کوتاه مدت و بلند مدت و هم در تشخیص روندهای نزولی یا حتی در بازارهایی که قابلیت معامله دو طرفه را دارند، کاربرد دارد. این اندیکاتور استاپ لاس مانند مابقی اندیکاتورها بهتنهایی کامل نیست و تکمیلکننده حرکات قیمت و اندیکاتورهای دیگر است، اما در پیروی و تأیید روند بهخوبی عمل میکند.

نتیجه گیری

تعیین حد سود و ضرر اهمیت بالایی در سرمایهگذاری داشته و از ضرر احتمالی شما جلوگیری میکند. اهمیت آموزش تعیین حد سود و ضرر در خرید و فروش سهام زمانی مشخص میشود که شما با مشخص کردن حد ضرر یا سود اشتباه، در استفاده از این ابزار معاملاتی ناموفق عمل کرده و میزان ریسک سرمایهگذاری خود را افزایش دهید؛ بنابراین لازم است تا در یادگیری و شیوه اجرای آن دقت کنید.

همانطور که میدانیم موفقیت در معاملات بازار ارزهای دیجیتال همانند تمامی حرفه های تخصصی دیگر، نیازمند مهارت و تجربه بسیاری است. با توجه به اینکه بسیاری از افراد زمان کافی برای فراگیری دانش مربوط به فعالیت در بازار را ندارند اما همچنان تمایل به کسب سود از این بازار را به عنوان شغل دوم خود دارند. آکادمی کمال قزلباش با ارائه خدمتی کارآمد برای کمک به این دسته از عزیزان در رابطه با آموزش ارز دیجیتال تلاش کرده است. کاربران میتوانند از خدمات ما به عنوان چراغ راه مسیر موفقیت خود در این بازار استفاده کنند. و در صورت تمایل به سرمایه گذاری در ارزهای دیجیتال و یا آموزش ارز دیجیتال در ارومیه با مشاورین ما به صورت کاملا رایگان در ارتباط باشید.

جستجو

جدیدترین ها

دسته بندی ها

- NFT چیست

- اخبار آلت کوین

- اخبار ارز دیجیتال

- اخبار استخراج ارزهای دیجیتال

- اخبار بلاکچین

- اخبار بیت کوین

- اخبار دیفای

- اخبار کلاهبرداری ارز دیجیتال

- اخبار کیف پول ارز دیجیتال

- ارز دیجیتال

- بلاکچین

- ترید چیست

- دیفای

- راهنمای استخراج ارز دیجیتال

- راهنمای امنیت بازارهای مالی

- سیگنال های رایگان ارز دیجیتال

- متاورس چیست

- معرفی آلت کوین

- معرفی اصطلاحات ارز دیجیتال

- معرفی انواع رمز ارز

- معرفی بیت کوین

- معرفی تحلیل آنچین

- معرفی تحلیل تکنیکال

- معرفی تحلیل سنتیمنتال

- معرفی تحلیل فاندامنتال

- معرفی تحلیل های ارز دیجیتال

- معرفی روش های خرید و فروش ارزهای دیجیتال

- معرفی روش های سرمایه گذاری ارز دیجیتال

- معرفی صرافی های ارز دیجیتال

- معرفی صرافی های ارز دیجیتال ایرانی

- معرفی صرافی های ارز دیجیتال خارجی

- معرفی کیف پول ارزهای دیجیتال

- معرفی کیف پول های ایرانی

- معرفی کیف پول های خارجی

- وبلاگ