وبلاگ

مالیات بر عایدی سرمایه کریپتو: ایتالیا، فرانسه و آلمان

- آبان ۱۹, ۱۴۰۳

- ۹:۰۰ ب٫ظ

- بدون نظر

فهرست موضوعی

Toggleنکات کلیدی

- مالیات بر عایدی سرمایه کریپتو بر اساس سود حاصل از فروش ارز دیجیتال، مشابه مالیات بر سهام یا املاک محاسبه می شود.

- کشورهای اروپایی مانند ایتالیا، فرانسه و آلمان رویکردهای متفاوتی برای مالیات بر کریپتو دارند، با قوانین متفاوت در مورد سود سرمایه و درآمد حاصل از تجارت.

- مقایسه مالیات بر عایدی سرمایه کریپتو نشان می دهد که ایتالیا، فرانسه و آلمان بسته به استراتژی سرمایه گذار و فعالیت تجاری، مزیت های متمایزی را ارائه می دهند.

- برای پیمایش تفاوتهای مالیاتی کریپتو در سراسر اروپا، توصیه میشود با یک مشاور مالیاتی تماس بگیرید که میتواند از انطباق آن اطمینان حاصل کند و به تنظیم استراتژی مالیاتی شما با مقررات محلی کمک کند.

وقتی کریپتو را به قیمتی بیشتر از مبلغی که برای آن پرداخت کرده اید می فروشید، ممکن است مشمول مالیات بر عایدی سرمایه کریپتو شوید. این شبیه به پرداخت مالیات بر پولی است که از فروش یک سهم یا املاک و مستغلات بیشتر از آنچه برای آن پرداخت کرده اید، به دست می آید.

کشورهای مختلف اروپا قوانین خاص خود را برای مالیات کریپتو دارند. ایتالیا، فرانسه و آلمان به طور متفاوتی به مالیات بر عایدی سرمایه برخورد می کنند، که می تواند بر میزان مبلغی که هنگام فروش رمزنگاری خود باید بپردازید تأثیر بگذارد.

قوانین مربوط به مالیات کریپتو در بسیاری از کشورهای اروپایی هنوز در حال نهایی شدن است و اغلب قابل تفسیر است و این امر باعث میشود سرمایهگذاران مسیریابی را دشوار کنند.

درک این تفاوتها برای سازگاری و انتخاب محل اقامت مالیاتی کلیدی است. اگر مقیم ایتالیا، فرانسه یا آلمان هستید، این راهنما به شما کمک می کند تا نحوه محاسبه مالیات بر عایدی سرمایه کریپتو را درک کنید.

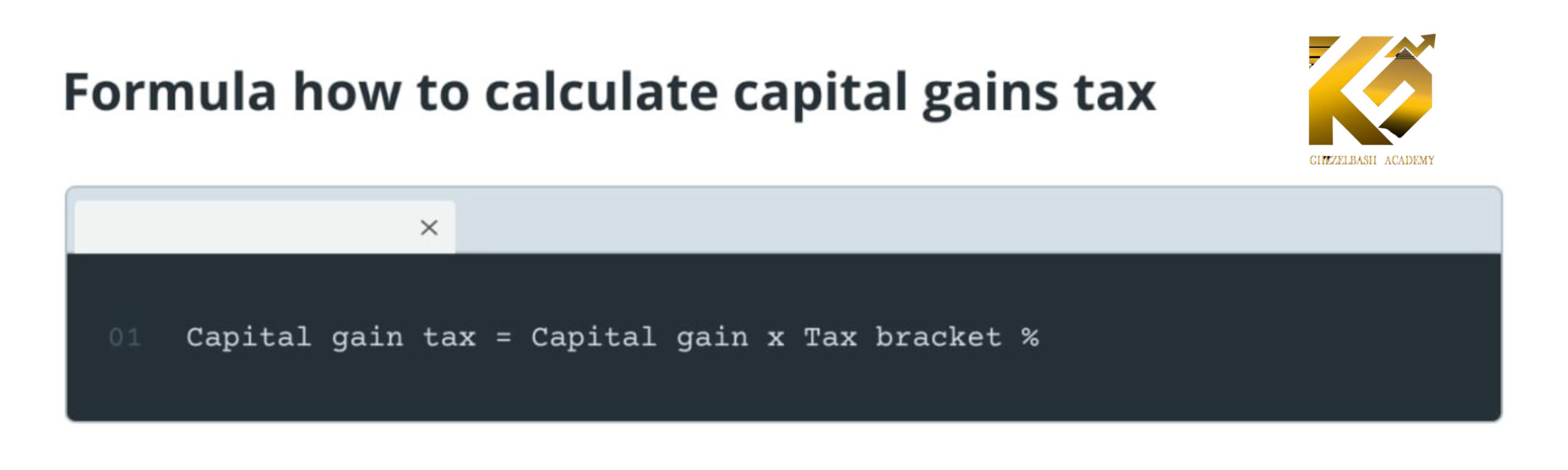

نحوه محاسبه مالیات بر عایدی سرمایه کریپتو

اگر در معاملات ارز دیجیتال سود کسب کرده اید، این سود به معنای سود سرمایه شماست. برای محاسبه سود، قیمتی را که برای کریپتو پرداخت کرده اید از قیمتی که آن را فروخته اید کم کنید. برای اینکه بفهمید چقدر مالیات باید بپردازید، سود را در نرخ مالیات مناسب ضرب کنید.

به عنوان مثال، در نظر بگیرید که بیت کوین خریداری کرده ایدبیت کوین

آیا می دانستید؟ مالیات بر عایدی سرمایه می تواند پرونده های مالیاتی را به خصوص برای معامله گران مکرر پیچیده کند. گزارش صحیح هر تراکنش و محاسبه سود یا زیان ممکن است به ثبت دقیق سوابق و احتمالاً کمک متخصصان مالیاتی نیاز داشته باشد.

آشنایی با مالیات بر عایدی سرمایه کریپتو در ایتالیا، فرانسه و آلمان

بررسی اجمالی مالیات بر عایدی سرمایه کریپتو در ایتالیا

در ایتالیا، ارزهای رمزنگاری شده مانند ارزهای سنتی مانند یورو مشمول مالیات میشوند ، به این معنی که در موارد زیر باید مالیات بپردازید:

- کریپتو بخرید، بفروشید یا معامله کنید

- تبدیل کریپتو به یورو

- توکنهای غیرقابل تعویض (NFT) را با ارز دیجیتال دیگری معامله کنید .

در ایتالیا، درآمد کریپتو به عنوان “درآمد متفرقه” طبقه بندی می شود. قبل از سال 2023، با آن مانند سود ارز خارجی برخورد می شد.

ایتالیا بین سود کوتاه مدت و بلندمدت از کریپتو تفاوتی قائل نیست . این که آیا ارز دیجیتال خود را برای یک ماه یا یک سال نگه دارید، بر تعهدات مالیاتی شما در ایتالیا تأثیری نخواهد داشت.

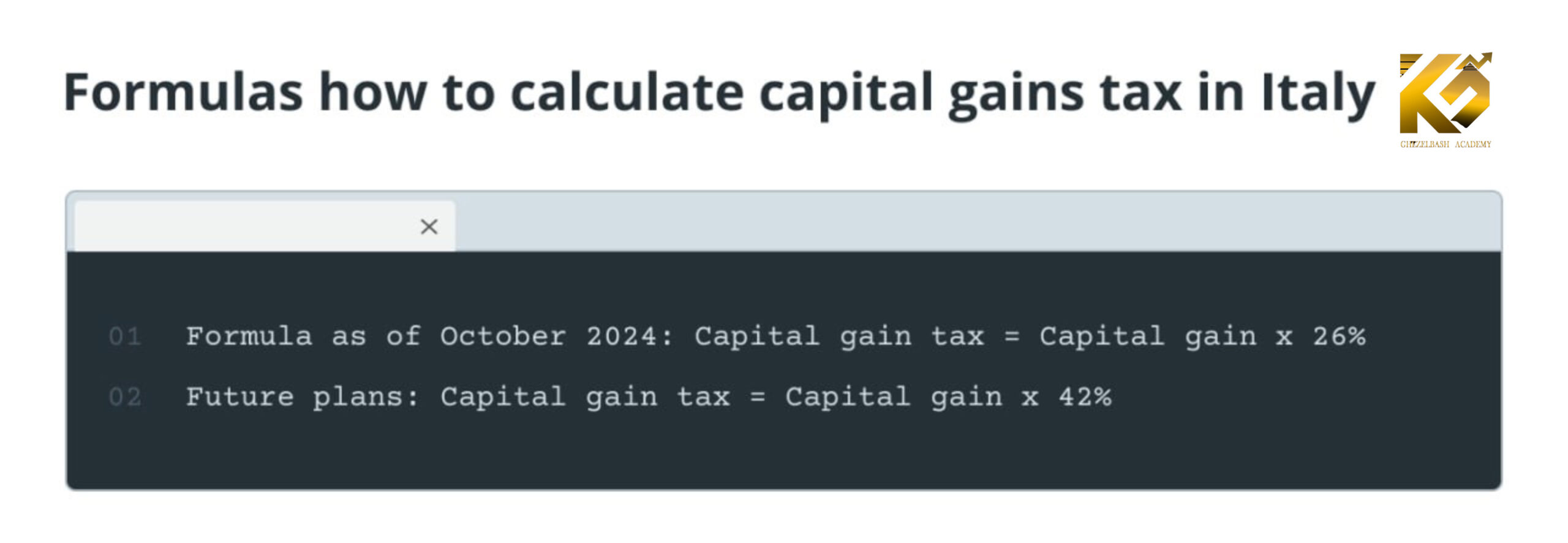

مالیات بر افزایش سرمایه کریپتو در ایتالیا چیست؟

از اکتبر 2024، اگر سود رمزنگاری شما در یک سال مالیاتی از 2000 یورو فراتر رود، 26 درصد مالیات بر سود سرمایه کریپتو اعمال می شود. سود کمتر از 2000 یورو مشمول مالیات ایتالیا نمی شود.

با این حال، در اکتبر 2024، دولت ایتالیا اعلام کرد که قصد دارد مالیات بر عایدی سرمایه بر روی ارزهای دیجیتال را از 26٪ به 42٪ افزایش دهد.

برنامه ایتالیا برای افزایش مالیات بر عایدی سرمایه بر روی ارزهای دیجیتال بخشی از استراتژی اقتصادی نخست وزیر جورجیا ملونی برای تحقق وعده های انتخاباتی و رسیدگی به کسری مالی است و در عین حال با مقررات آتی بازارهای دارایی های کریتو (MiCA) در کریپتو همسو می شود.

مالیات بر عایدی سرمایه در استخراج کریپتو در ایتالیا

اداره مالیات ایتالیا، Agenzia Entrate، هنوز راهنمایی دقیقی در مورد برخی از فعالیت های رمزنگاری مانند استخراج ، سهام و وام ارائه نکرده است. حتی بدون قوانین خاص، احتمالاً این فعالیت ها هنوز مشمول مالیات هستند.

در ایتالیا، کریپتوهای استخراج شده احتمالاً هنگام فروش به عنوان درآمد شخصی مشمول مالیات خواهند شد. با این حال، برخی ممکن است مشمول مالیات بر فعالیت های تجاری تا 43 درصد باشند و شرکت هایی که با مالیات شرکتی 24 درصدی مواجه هستند (به طور بالقوه تا 42 درصد افزایش می یابد).

آیا می دانستید؟ ایتالیا همچنین دارای مالیات بر ثروت است که می تواند برای دارایی های رمزنگاری شما با نرخ 0.2٪ در سال اعمال شود.

بررسی اجمالی مالیات بر عایدی سرمایه رمزنگاری در فرانسه

سازمان مالیاتی فرانسه، معروف به Direction Générale des Finances Publiques (DGFiP)، ارز دیجیتال را یک دارایی منقول می داند. این بدان معنی است که هر سودی که از فروش یا تجارت کریپتو به دست می آورید مشمول مالیات است.

با این حال، همه فعالیت های رمزنگاری مشمول مالیات نیستند. در اینجا برخی از معاملاتی که در فرانسه معاف از مالیات هستند آورده شده است:

- معامله یا مبادله یک ارز دیجیتال با ارز دیگر

- خرید کریپتو با پول نقد

- انتقال رمز ارز بین کیف پول شما

- نگه داشتن رمزارز

در اینجا خلاصه ای ساده از آنچه باید در مورد مالیات بر عایدی سرمایه کریپتو در فرانسه بدانید آورده شده است.

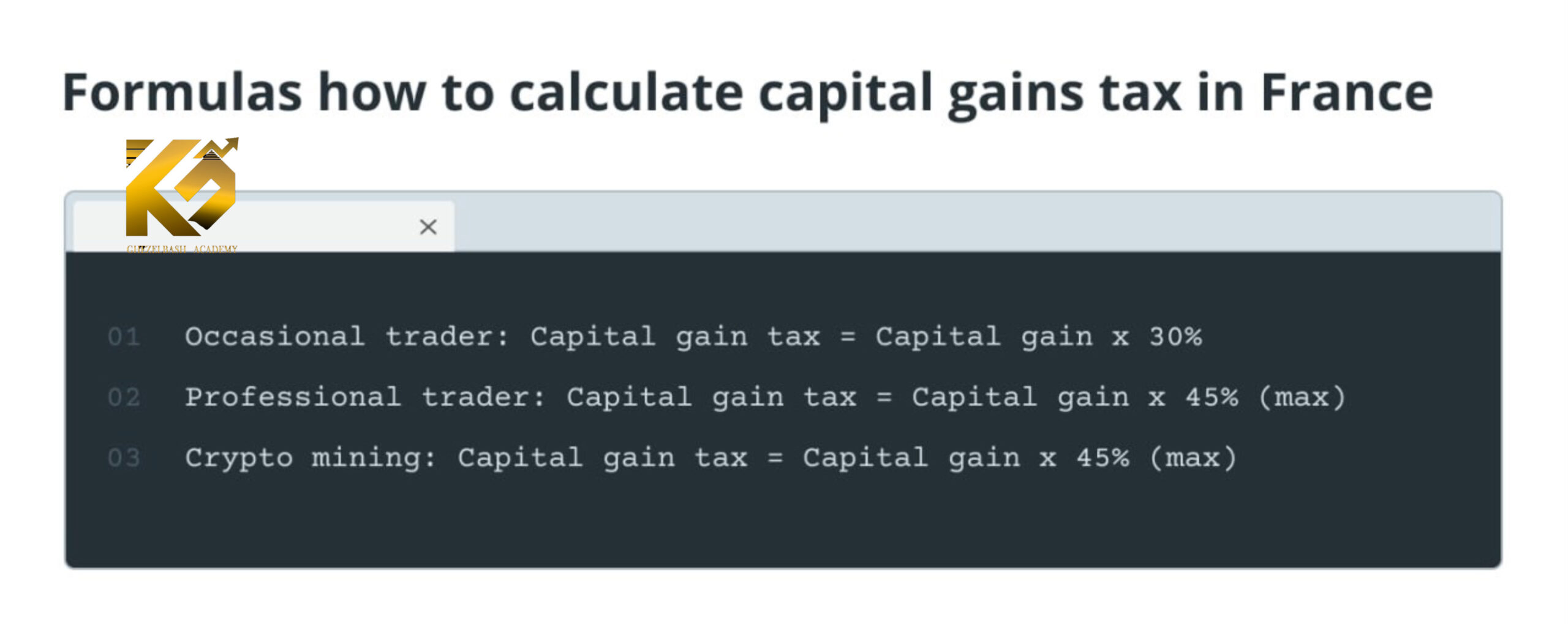

مالیات بر عایدی کریپتو در فرانسه چقدر است؟

مهم است که بین معاملهگران گاه به گاه و حرفهای تفاوت قائل شوید، زیرا نرخهای مالیات بسته به نحوه تعامل شما با کریپتو میتواند بسیار متفاوت باشد. در اینجا نحوه تجزیه نرخ مالیات بر اساس فعالیت تجاری شما آمده است:

- نرخ مالیات معامله گر گاه به گاه: مالیات 30 درصدی برای سرمایه گذاران معمولی که گهگاه کریپتو می فروشند اعمال می شود.

- نرخ مالیات معاملهگران حرفهای: تا ۴۵ درصد برای کسانی اعمال میشود که به طور منظم و حرفهایتر ارزهای دیجیتال معامله میکنند.

- نرخ مالیات استخراج کریپتو: تا 45 درصد برای افرادی اعمال میشود که از طریق استخراج ارز دیجیتال کسب میکنند.

سود سرمایه زیر 305 یورو معاف از مالیات است، به این معنی که اگر کل سود سرمایه شما از فروش کریپتو در یک سال کمتر از 305 یورو باشد، هیچ مالیاتی بدهکار نخواهید بود.

بررسی اجمالی مالیات بر سود سرمایه رمزنگاری در آلمان

در آلمان، برخی از فعالیت ها هستند که مالیات ندارند :

- خرید ارزهای دیجیتال با پول فیات، مانند یورو.

- نقل و انتقالات بین کیف پول یا صرافی های شما ؛ سوابق دقیق مورد نیاز است

- هدیه دادن یا اهدای ارزهای دیجیتال تا سقف 20000 یورو در سال.

- مبادله ارزهای دیجیتال در یک پروژه

- نگه داشتن ارز دیجیتال برای بیش از 365 روز.

مقررات تعیین شده توسط اداره مالیات مرکزی فدرال آلمان، همچنین به عنوان Bundeszentralamt für Steuern یا BZSt شناخته می شود، شفافیت را به سرمایه گذاران ارائه می دهد و یک استراتژی نگهداری بلندمدت را تشویق می کند.

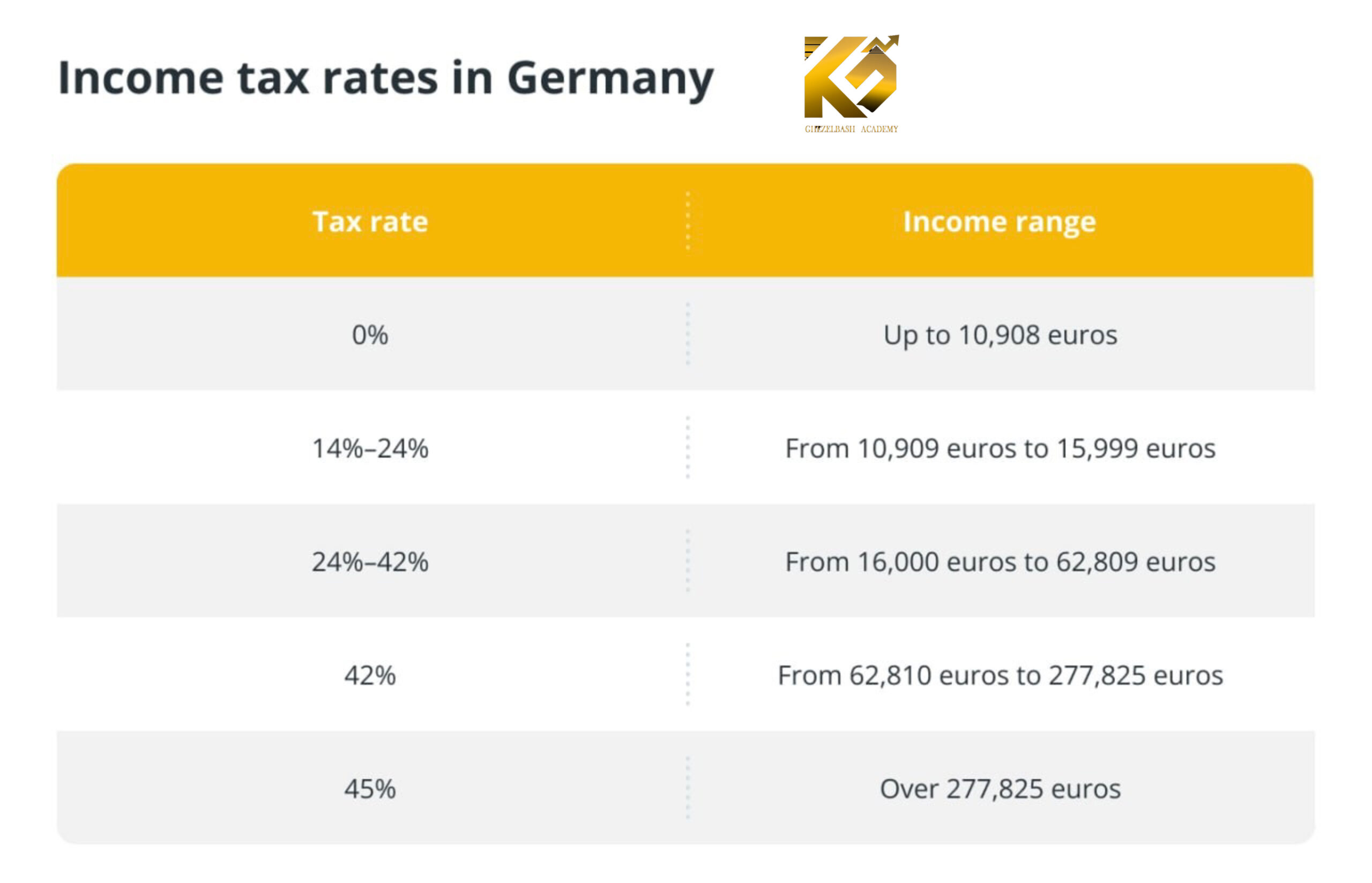

مالیات بر عایدی سرمایه کریپتو در آلمان چیست؟

از آنجایی که ارزهای دیجیتال در آلمان به عنوان “کالاهای اقتصادی خصوصی” طبقه بندی می شوند، سود معاملاتی آنها مشمول مالیات بر درآمد است، نه مالیات بر عایدی سرمایه.

در آلمان، نرخ مالیات بر درآمد می تواند از 0٪ تا 45٪، بسته به درآمد سالانه شما افزایش یابد. علاوه بر مالیات بر درآمد، مالیات همبستگی 5.5٪ نیز ممکن است اعمال شود، و همچنین مالیات کلیسا از 8٪ تا 9٪. سود حاصل از استخراج کریپتو نیز مشمول مالیات بر درآمد است.

یکی از مزیت های کلیدی در آلمان، دوره نگهداری یک ساله است. اگر قبل از فروش، ارز دیجیتال خود را حداقل یک سال نگه دارید، می توانید آن را بدون مالیات بفروشید. این بدان معناست که بدون توجه به میزان افزایش سود، مالیات بر عایدی سرمایه یا مالیات بر درآمد خصوصی وجود ندارد.

آلمان همچنین می تواند یک آستانه معافیت از مالیات برای سرمایه گذاران معمولی ارائه دهد. هر گونه سود تا زمانی که زیر 600 یورو در سال باقی بماند، معاف از مالیات است. همین امر در مورد درآمد کریپتو از چیزهایی مانند سهام دادن یا وام دادن، که معاف از مالیات هستند، تا سقف 256 یورو در سال صدق می کند.

آیا می دانستید؟ اعتقاد بر این است که دوره نگهداری یک ساله آلمان برای معافیت مالیات بر عایدی سرمایه برای تشویق سرمایه گذاری و جلوگیری از بی ثباتی اقتصادی که یادآور تورم فوق العاده پس از جنگ جهانی اول است، ایجاد شده است.

نرخ مالیات کریپتو: مقایسه ایتالیا، فرانسه و آلمان

هنگام مقایسه مالیات بر عایدی سرمایه کریپتو در ایتالیا، فرانسه و آلمان، انتخاب محل اقامت مالیاتی به شدت به فعالیت تجاری و سطح سود شما بستگی دارد.

ایتالیا می تواند یک انتخاب بهینه برای معامله گران کوتاه مدت باشد که قصد دارند سود کمتری کسب کنند، زیرا تنها سود بیش از 2000 یورو با 26 درصد مالیات مشمول مالیات می شود. با این حال، افزایش بالقوه تا 42 درصد ممکن است کسانی را که دستاوردهای بزرگتر یا استراتژی های بلندمدت دارند، دلسرد کند. همچنین به دلیل نرخ بالای مالیات کسب و کار، برای ماینرهای کریپتو جذابیت کمتری دارد.

فرانسه رویکردی ترکیبی ارائه می دهد. معامله گران گاه به گاه با سود متوسط می توانند از آستانه معافیت از مالیات 305 یورو بهره مند شوند، اما نرخ ثابت 30 درصدی در سودهای بزرگتر و تا 45 درصدی برای معامله گران حرفه ای می تواند آن را به گزینه ای پرهزینه برای معامله گران فعال یا در مقیاس بزرگ تبدیل کند.

به لطف معافیت یک ساله مالکیت، آلمان به عنوان جذاب ترین برای دارندگان بلندمدت ظاهر می شود. معامله گران با سود سالانه کمتر (زیر 600 یورو) یا درآمد ارز دیجیتال (زیر 256 یورو) نیز می توانند از مزایای معاف از مالیات برخوردار شوند.

در هر صورت، بهتر است با یک مشاور یا متخصص مالیاتی واجد شرایط تماس بگیرید تا از رعایت مقررات محلی اطمینان حاصل کنید و استراتژی مالیاتی خود را با شرایط منحصر به فرد خود تنظیم کنید.

آکادمی قزلباش

همانطور که میدانیم موفقیت در معاملات بازار ارزهای دیجیتال همانند تمامی حرفه های تخصصی دیگر، نیازمند مهارت و تجربه بسیاری است. و اولین کار در این بازار آشنا شدن با مفهوم ( ارز دیجیتال چیست ) است. با توجه به اینکه بسیاری از افراد زمان کافی برای فراگیری دانش مربوط به فعالیت در بازار را ندارند اما همچنان تمایل به کسب سود از این بازار را به عنوان شغل دوم خود دارند. آکادمی کمال قزلباش با ارائه خدمتی کارآمد برای کمک به این دسته از عزیزان در رابطه با آموزش ارز دیجیتال تلاش کرده است. کاربران میتوانند از خدمات ما به عنوان چراغ راه مسیر موفقیت خود در این بازار استفاده کنند. و در صورت تمایل به سرمایه گذاری در ارزهای دیجیتال و یاآموزش ارز دیجیتال در ارومیه با مشاورین ما به صورت کاملا رایگان در ارتباط باشید.

جستجو

جدیدترین ها

دسته بندی ها

- NFT چیست

- اخبار آلت کوین

- اخبار ارز دیجیتال

- اخبار استخراج ارزهای دیجیتال

- اخبار بلاکچین

- اخبار بیت کوین

- اخبار دیفای

- اخبار کلاهبرداری ارز دیجیتال

- اخبار کیف پول ارز دیجیتال

- ارز دیجیتال

- بلاکچین

- ترید چیست

- دیفای

- راهنمای استخراج ارز دیجیتال

- راهنمای امنیت بازارهای مالی

- سیگنال های رایگان ارز دیجیتال

- متاورس چیست

- معرفی آلت کوین

- معرفی اصطلاحات ارز دیجیتال

- معرفی انواع رمز ارز

- معرفی بیت کوین

- معرفی تحلیل آنچین

- معرفی تحلیل تکنیکال

- معرفی تحلیل سنتیمنتال

- معرفی تحلیل فاندامنتال

- معرفی تحلیل های ارز دیجیتال

- معرفی روش های خرید و فروش ارزهای دیجیتال

- معرفی روش های سرمایه گذاری ارز دیجیتال

- معرفی صرافی های ارز دیجیتال

- معرفی صرافی های ارز دیجیتال ایرانی

- معرفی صرافی های ارز دیجیتال خارجی

- معرفی کیف پول ارزهای دیجیتال

- معرفی کیف پول های ایرانی

- معرفی کیف پول های خارجی

- وبلاگ