وبلاگ

قانون مالیات بر ارزش افزوده در امارات

- آذر ۱۴, ۱۴۰۳

- ۹:۰۰ ب٫ظ

- بدون نظر

فهرست موضوعی

Toggle

مقررات رمزنگاری

نکات کلیدی

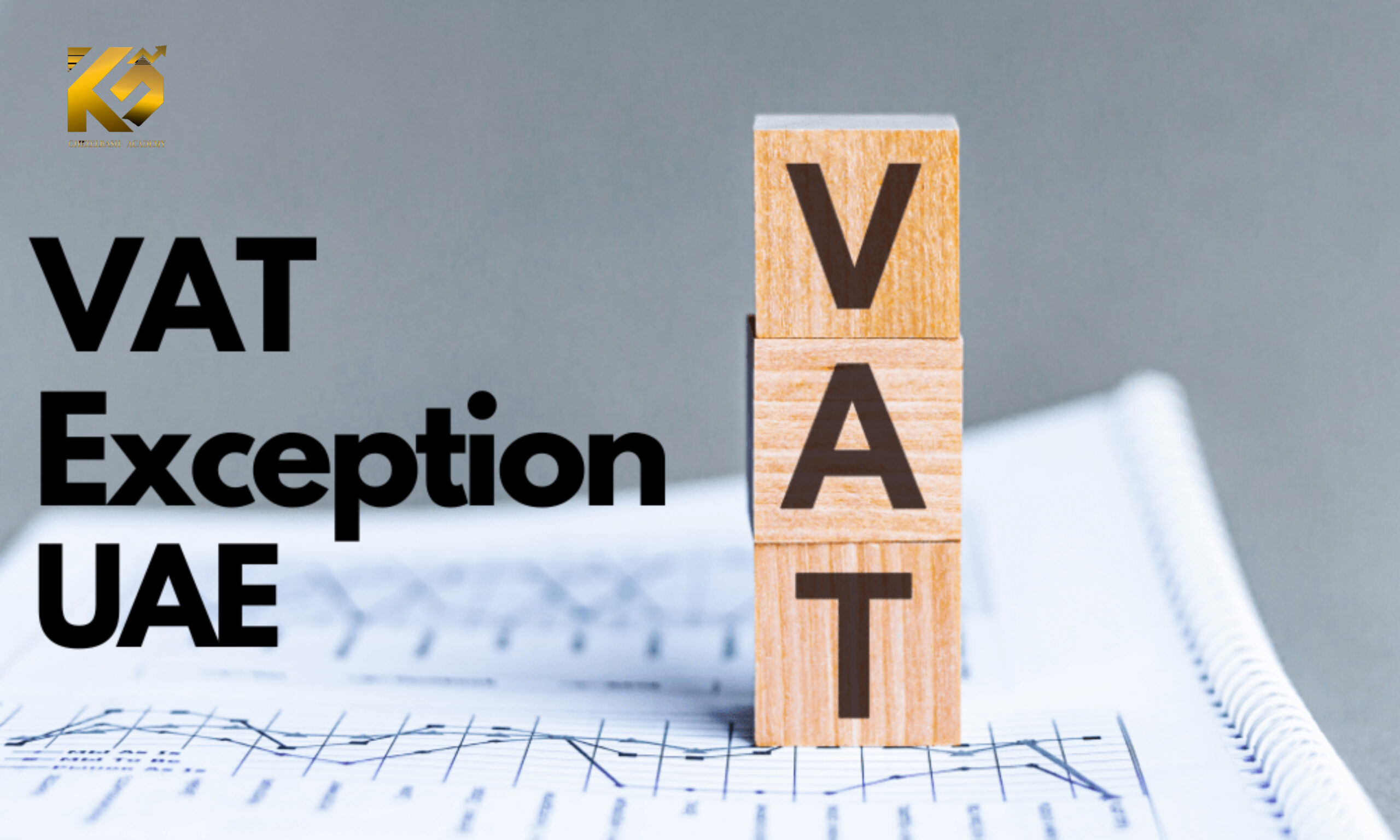

- در امارات متحده عربی، مالیات بر ارزش افزوده برای کالاها و خدماتی اعمال میشود که با ارزهای دیجیتال مبادله میشوند و این تراکنشها را به عنوان مبادله پایاپای تلقی میکنند.

- کسبوکارهایی که ارز دیجیتال را میپذیرند باید مالیات بر ارزش افزوده را بر اساس ارزش فیات (به درام) در زمان معامله محاسبه کنند.

- خدمات ماینینگ تجاری و کیف پول رمزنگاری عموما مشمول مالیات بر ارزش افزوده هستند. برای ماینینگ شخصی، اگر فعالیت به مقیاس تجاری برسد، مالیات بر ارزش افزوده اعمال میشود و مشاغلی که خدمات مبادله یا کیف پول ارائه میکنند باید مالیات بر ارزش افزوده را از هزینههای مربوط به خدمات دریافت کنند.

- برخی از فعالیتها، مانند انتقال رمز به رمزارز و استخراج ارز دیجیتال شخصی برای مقاصد غیر تجاری، از مالیات بر ارزش افزوده در امارات معاف هستند.

مالیات بر ارزش افزوده (مالیات بر ارزش افزوده) مالیات بر مصرفی است که بر عرضه کالاها و خدمات در هر مرحله از تولید یا توزیع که ارزش افزوده اضافه می شود، اخذ می شود.

در امارات متحده عربی، مالیات بر ارزش افزوده از اول ژانویه 2018 با نرخ استاندارد 5 درصد معرفی شد. این اقدام بخشی از استراتژی دولت برای تنوع بخشیدن به اقتصاد و کاهش وابستگی آن به درآمدهای نفتی بود. امارات متحده عربی با معرفی مالیات بر ارزش افزوده، هدف خود را برای ایجاد یک جریان درآمد پایدارتر برای تأمین مالی خدمات عمومی ضروری، مانند مراقبت های بهداشتی، زیرساخت ها و آموزش، ایجاد کرد.

کسب و کارهایی که آستانه ثبت نام اجباری را برآورده می کنند، ملزم به ثبت نام برای مالیات بر ارزش افزوده هستند، آن را از فروش خود دریافت می کنند، و مالیات بر ارزش افزوده را در خریدهای مربوط به کسب و کار خود پس می گیرند و اطمینان حاصل می کنند که تنها مصرف کننده نهایی بار مالیاتی کامل را متحمل می شود.

مالیات بر ارزش افزوده به طور گسترده در اکثر بخشها در امارات اعمال میشود و همه چیز را از کالاهای فیزیکی گرفته تا خدمات را پوشش میدهد و از زمان معرفی آن، دامنه آن به کالاها و خدمات دیجیتالی نیز اضافه شده است. این بدان معناست که صنایعی مانند تجارت الکترونیک، اشتراک های دیجیتال و خدمات استریم مشمول مالیات بر ارزش افزوده هستند.

با افزایش داراییهای دیجیتالی مانند ارزهای دیجیتال، چارچوب مالیاتی باید با ویژگیهای منحصربهفرد آنها سازگار شود، بهویژه پس از بهروزرسانیهایی که سازمان مالیات فدرال امارات (FTA) در 2 اکتبر منتشر کرد .

آیا می دانستید؟ مالیات بر ارزش افزوده اولین بار در سال 1954 توسط یک اقتصاددان فرانسوی به نام موریس لوره در فرانسه معرفی شد. مالیات بر ارزش افزوده که در ابتدا برای مشاغل بزرگ اعمال می شد، به دلیل کارایی آن در جمع آوری مالیات در تمام مراحل تولید و توزیع، به سرعت به یک ابزار درآمدی کلیدی برای دولت ها در سراسر جهان تبدیل شد.

در اینجا مروری مختصر از موارد مشمول مالیات و معافیت تحت آخرین بهروزرسانیهای قانون مالیات بر ارزش افزوده است:

حالا بیایید به جزئیات بیشتر بپردازیم.

مالیات بر ارزش افزوده در امارات متحده عربی چگونه برای تراکنش های ارزهای دیجیتال کار می کند؟

وقتی نوبت به خرید، فروش و تجارت ارزهای دیجیتال میرسد، مالیات بر ارزش افزوده در امارات متحده عربی زمانی اعمال میشود که کسبوکارها کالا یا خدماتی را در ازای ارز دیجیتال ارائه میکنند. در چنین مواردی، تراکنش به عنوان مبادله مبادله ای تلقی می شود، که در آن ارز رمزنگاری شده معادل پولی است که برای خرید کالا یا خدمات استفاده می شود. با این حال، چند عامل پیچیده وجود دارد:

- ارزش نوسان ارزهای دیجیتال می تواند محاسبه دقیق مالیات بر ارزش افزوده را پیچیده کند.

- ماهیت غیرمتمرکز ارزهای رمزپایه که بدون یک مرجع مرکزی معامله می شوند، باعث ایجاد مشکلاتی در ردیابی تراکنش ها و تعیین مالیات بر ارزش افزوده قابل اعمال در هر مرحله می شود.

- ماهیت بی ثبات ارزهای دیجیتال می تواند منجر به عوارضی در ارزش گذاری تراکنش ها شود، زیرا مالیات بر ارزش افزوده به عنوان درصدی از ارزش تراکنش محاسبه می شود. به طور خلاصه، نوسانات قیمت ارزهای دیجیتال می تواند بر میزان مالیات تأثیر بگذارد.

- همچنین توجه به این نکته مهم است که برخی از تراکنش ها، به ویژه نقل و انتقالات رمزنگاری به رمزارز ، معمولاً از مالیات بر ارزش افزوده در امارات معاف هستند. این معافیت برای تقویت نوآوری تا حدی در نظر گرفته شده است. به این ترتیب، انتقال بین ارزهای دیجیتال – مانند تبدیل بیت کوینبیت کوین

74,117 دلاربه اترETH

2630.32 دلار– رویدادهای مشمول مالیات محسوب نمی شوند، زیرا مبادله کالا یا خدمات وجود ندارد.

پیامدهای مالیات بر ارزش افزوده برای مشاغلی که از ارز دیجیتال استفاده می کنند یا می پذیرند

برای کسب و کارهایی که ارز دیجیتال را به عنوان نوعی پرداخت می پذیرند، رعایت مالیات بر ارزش افزوده مانند تراکنش های سنتی عمل می کند.

در واقع، هنگامی که یک کسبوکار ارز دیجیتال را به عنوان پرداخت کالا یا خدمات میپذیرد، همچنان باید مالیات بر ارزش افزوده ارزش تراکنش به ارز فیات (درهم امارات) را در زمان فروش محاسبه کند. کسب و کار باید مالیات بر ارزش افزوده را بر اساس ارزش بازار ارز دیجیتال در لحظه وقوع معامله محاسبه کند.

صورتحساب برای تراکنشهایی که در آن ارز رمزنگاری شده پذیرفته میشود، بازرگانان را ملزم میکند که هم ارزش ارز دیجیتال را در درهم و هم مالیات بر ارزش افزوده اعمال شده را لحاظ کنند. این میتواند لایهای از پیچیدگی را به فرآیند گزارشدهی اضافه کند، بهویژه زمانی که با ارزهای دیجیتال فرار سروکار دارید.

کسب و کارها باید ارزش بازار ارز دیجیتال را در محل فروش دنبال کنند تا از محاسبه دقیق مالیات بر ارزش افزوده اطمینان حاصل کنند. عدم گزارش صحیح و پرداخت مالیات بر ارزش افزوده تراکنشهای کریپتو میتواند منجر به جریمه یا مشکلات عدم تطابق شود.

مالیات بر ارزش افزوده در استخراج، خدمات کیف پول و مبادلات

در امارات متحده عربی، مالیات بر ارزش افزوده فعالیتهای مرتبط با رمزنگاری، از جمله استخراج ، خدمات کیف پول و مبادلات ، بر اساس ماهیت خدمات ارائهشده و اینکه آیا آنها برای اهداف شخصی یا تجاری هستند، متفاوت است.

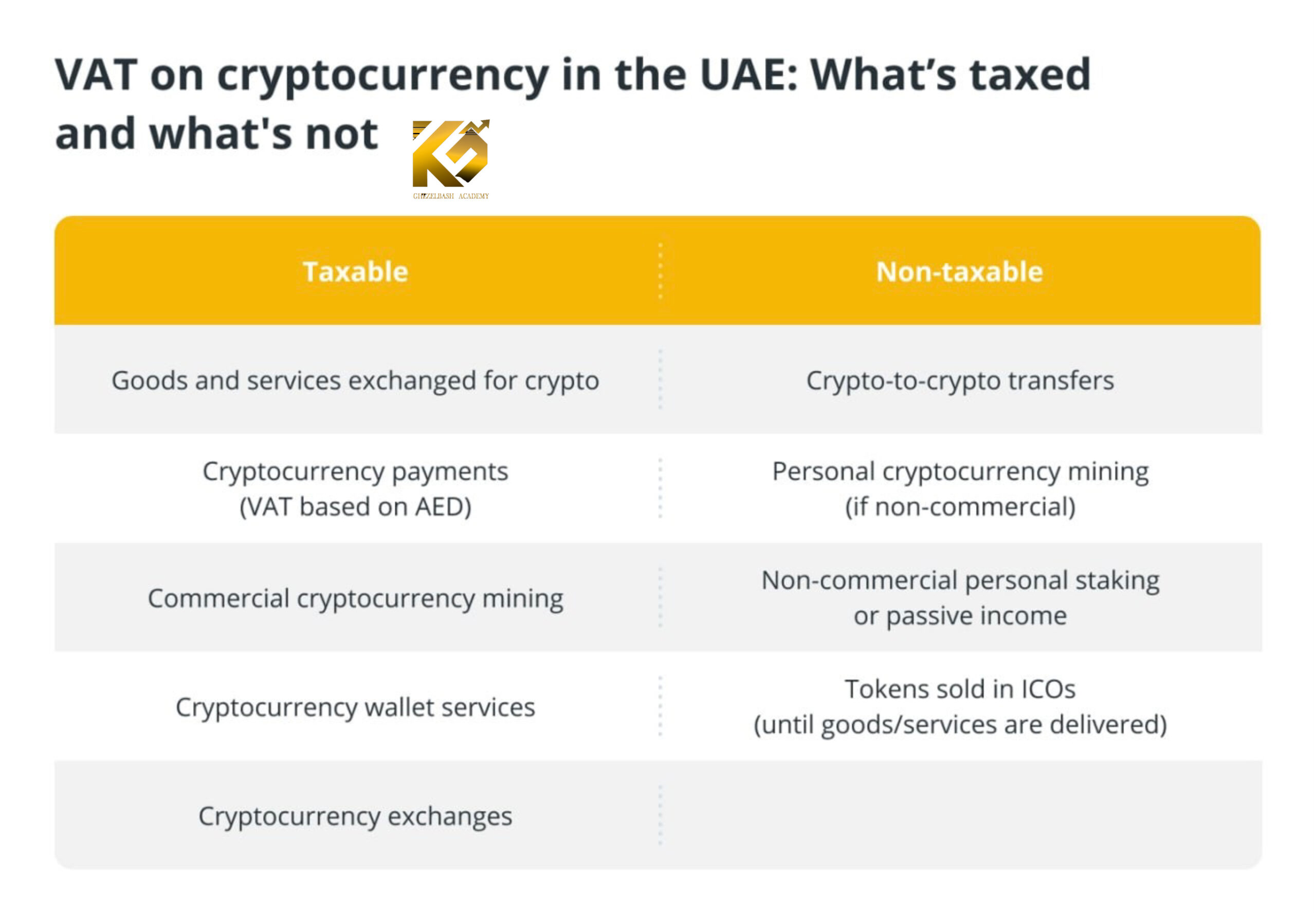

معادن تجاری و مالیات بر ارزش افزوده

برای عملیات معدنکاری تجاری، که در آن استخراج معدن به عنوان یک فعالیت تجاری انجام می شود، مالیات بر ارزش افزوده به طور کلی اعمال می شود. این بدان معناست که اگر یک کسبوکار ارزهای دیجیتال را به قصد فروش آنها استخراج کند، با فروش مشابه سایر کالاهای مشمول مالیات رفتار میشود.

این شرکت باید مالیات بر ارزش افزوده ارزش ارز دیجیتال استخراج شده را در زمان فروش محاسبه کند. با این حال، رفتار مالیات بر ارزش افزوده ممکن است به این بستگی داشته باشد که آیا فعالیت به عنوان یک خدمات (مانند ارائه ظرفیت استخراج) یا ایجاد یک محصول – یعنی خود ارز دیجیتال طبقهبندی میشود.

استخراج شخصی و مالیات بر ارزش افزوده

برای افرادی که ارزهای دیجیتال را برای استفاده شخصی یا سرمایه گذاری استخراج می کنند، اگر ماینینگ یک فعالیت غیرتجاری در نظر گرفته شود، ممکن است مالیات بر ارزش افزوده اعمال نشود.

با این حال، زمانی که استخراج در مقیاسی به اندازه کافی بزرگ انجام می شود که به عنوان تجاری دیده شود، تعهدات مالیات بر ارزش افزوده وارد عمل می شوند. در چنین مواردی، ماینرها ملزم به ثبت نام و گزارش مالیات بر ارزش افزوده در مورد فعالیت های خود، با پیروی از رویه های استاندارد مشخص شده توسط FTA امارات هستند.

مالیات بر ارزش افزوده در خدمات کیف پول و مبادلات رمزنگاری

کسبوکارهایی که خدمات کیف پول ارزهای دیجیتال یا صرافیهای در حال اجرا را ارائه میکنند نیز مشمول مالیات بر ارزش افزوده در امارات هستند. این خدمات، که شامل عملیات انتقال، نگهداری و مبادله میشود، به عنوان کالاهای مشمول مالیات تلقی میشوند، به این معنی که مشاغل باید مالیات بر ارزش افزوده را از هزینههایی که برای این خدمات دریافت میکنند، دریافت کنند.

این مالیات بر ارزش افزوده هم برای کارمزد تراکنش ها و هم هزینه های مربوط به خدمات اعمال می شود و تضمین می کند که خدمات کیف پول و صرافی تحت قوانین کلی مالیات بر ارزش افزوده کشور قرار می گیرند.

پیامدهای مالیات بر ارزش افزوده برای سهام و سایر اشکال درآمد غیرفعال کریپتو

قرار دادن جوایز و سایر اشکال درآمد غیرفعال در فضای کریپتو – مانند پروتکلهای کشاورزی بازده یا وامدهی – میتواند پیامدهای خاصی از مالیات بر ارزش افزوده داشته باشد.

اگر شرط بندی به عنوان خدمات ارائه شده به شبکه بلاک چین در نظر گرفته شود ، پاداش های دریافتی می توانند مشمول مالیات بر ارزش افزوده شوند. به طور مشابه، برای مشاغل یا افرادی که به عنوان بخشی از یک عملیات تجاری، ارزهای دیجیتال را به اشتراک می گذارند، مالیات بر ارزش افزوده ممکن است از ارزش پاداش های به دست آمده دریافت شود.

در مقابل، اگر سهامداری به صورت شخصی و بدون فعالیت تجاری منظم انجام شود، ممکن است خارج از محدوده مالیات بر ارزش افزوده باشد.

تمایز بین درآمد غیرفعال ایجاد شده به عنوان بخشی از یک تجارت (که مشمول مالیات است) و سرمایه گذاری شخصی (که ممکن است نباشد) ضروری است.

به عنوان مثال، اگر یک کسب و کار خدمات سهامداری را برای مشتریان ارائه کند یا درآمد قابل توجهی از کشاورزی محصول ایجاد کند، مالیات بر ارزش افزوده اعمال می شود. با این حال، سرمایه گذاری شخصی در مقیاس کوچک برای اهداف سرگرمی ممکن است باعث تعهدات مالیات بر ارزش افزوده نشود.

آیا می دانستید؟ در سرمایه گذاری غیرمتمرکز مالی (DeFi)، شرکت کنندگان می توانند با قفل کردن ارزهای دیجیتال خود برای پشتیبانی از عملیات بلاک چین، درآمد غیرفعالی کسب کنند. میانگین بازدهی سالانه در استیکینگ دیفای بسته به پلتفرم و ارز دیجیتالی خاص میتواند از 5 تا 15 درصد متغیر باشد.

رسیدگی به عرضه اولیه سکه (ICO) و صدور توکن تحت مالیات بر ارزش افزوده

در زمینه عرضه اولیه سکه (ICO) ، پیامدهای مالیات بر ارزش افزوده زمانی ایجاد می شود که توکن ها در ازای فیات یا سایر ارزهای دیجیتال فروخته می شوند. اگر توکن ها نشان دهنده حقی برای کالاها یا خدمات آینده باشد، فروش ممکن است مشمول مالیات بر ارزش افزوده باشد، مشابه پیش فروش یا کوپن. مالیات بر ارزش افزوده در نقطه ای اعمال می شود که کالا یا خدمات در نهایت تحویل می شود.

نکته مهم این است که وجوه جمع آوری شده در طول ICO معمولا مشمول مالیات نمی شوند تا زمانی که توکن ها برای دسترسی به کالاها یا خدمات استفاده شوند. با این حال، بسته به اینکه توکنها صرفاً توکنهای کاربردی، نشانههای امنیتی یا توکنهای پرداخت هستند، درمان ممکن است متفاوت باشد.

البته، توکنهای ابزار، که امکان دسترسی به خدمات آینده را فراهم میکنند، پس از ارائه خدمات وعده داده شده، احتمالاً مالیات بر ارزش افزوده را تحریک میکنند. از سوی دیگر، توکنهای امنیتی بسته به اینکه چگونه طبق مقررات محلی طبقهبندی میشوند، ممکن است معاف شوند.

آیا می دانستید؟ محیط مالیاتی مطلوب امارات متحده عربی، همراه با مقررات تصاعدی رمزارز، آن را به یکی از جذاب ترین مکان ها برای استارت آپ های کریپتو تبدیل کرده است. این محیط شامل مناطق آزاد اختصاصی مانند DMCC و ADGM است که راهاندازیهای تجاری انعطافپذیر و دسترسی به سرمایهگذاران جهانی را ارائه میدهد.

آینده قانون مالیات بر ارزش افزوده در امارات

قابل توجه ترین تغییر پیش رو، معافیت مالیات بر ارزش افزوده برای انتقال و تبدیل دارایی های مجازی است که از 15 نوامبر 2024 با قابلیت اعمال عطف به ماسبق تا 1 ژانویه 2018 اجرا می شود. این به روز رسانی عمده، بخشی از تصمیم شماره 100 کابینه است. در سال 2024، 5 درصد مالیات بر ارزش افزوده را در اکثر تراکنش های مرتبط با رمزارز حذف می کند.

ماهیت عطف به ماسبق این اصلاحات، برای روشن شدن، برای مشاغلی که قبلاً از تعهدات مالیات بر ارزش افزوده خود در مورد دارایی های مجازی مطمئن نبودند، شفافیت را فراهم می کند. با این کار، شرکتها احتمالاً پروندههای مالیات بر ارزش افزوده تاریخی خود را بررسی خواهند کرد و تنظیمات لازم را برای مطابقت با مقررات جدید انجام خواهند داد.

از آنجایی که دبی به جذب بازیگران اصلی در بازار ارزهای دیجیتال ادامه میدهد، این اصلاحات مالیات بر ارزش افزوده احتمالاً سرمایهگذاری بیشتر را تشویق میکند، بهویژه در بخشهایی مانند امور مالی غیرمتمرکز (DeFi) و توکنهای غیرقابل تعویض (NFTs) .

در آینده، میتوانید پیشبینی کنید که قوانین مالیات بر ارزش افزوده امارات متحده عربی مطابق با استانداردهای بینالمللی، به ویژه با رشد پذیرش ارزهای دیجیتال و ظهور اشکال جدیدی از داراییهای دیجیتال، به تکامل خود ادامه دهد.

آکادمی قزلباش

همانطور که میدانیم موفقیت در معاملات بازار ارزهای دیجیتال همانند تمامی حرفه های تخصصی دیگر، نیازمند مهارت و تجربه بسیاری است. و اولین کار در این بازار آشنا شدن با مفهوم ( ارز دیجیتال چیست ) است. با توجه به اینکه بسیاری از افراد زمان کافی برای فراگیری دانش مربوط به فعالیت در بازار را ندارند اما همچنان تمایل به کسب سود از این بازار را به عنوان شغل دوم خود دارند. آکادمی کمال قزلباش با ارائه خدمتی کارآمد برای کمک به این دسته از عزیزان در رابطه با آموزش ارز دیجیتال تلاش کرده است. کاربران میتوانند از خدمات ما به عنوان چراغ راه مسیر موفقیت خود در این بازار استفاده کنند. و در صورت تمایل به سرمایه گذاری در ارزهای دیجیتال و یاآموزش ارز دیجیتال در ارومیه با مشاورین ما به صورت کاملا رایگان در ارتباط باشید.

جستجو

جدیدترین ها

دسته بندی ها

- NFT چیست

- اخبار آلت کوین

- اخبار ارز دیجیتال

- اخبار استخراج ارزهای دیجیتال

- اخبار بلاکچین

- اخبار بیت کوین

- اخبار دیفای

- اخبار کلاهبرداری ارز دیجیتال

- اخبار کیف پول ارز دیجیتال

- ارز دیجیتال

- بلاکچین

- ترید چیست

- دیفای

- راهنمای استخراج ارز دیجیتال

- راهنمای امنیت بازارهای مالی

- سیگنال های رایگان ارز دیجیتال

- متاورس چیست

- معرفی آلت کوین

- معرفی اصطلاحات ارز دیجیتال

- معرفی انواع رمز ارز

- معرفی بیت کوین

- معرفی تحلیل آنچین

- معرفی تحلیل تکنیکال

- معرفی تحلیل سنتیمنتال

- معرفی تحلیل فاندامنتال

- معرفی تحلیل های ارز دیجیتال

- معرفی روش های خرید و فروش ارزهای دیجیتال

- معرفی روش های سرمایه گذاری ارز دیجیتال

- معرفی صرافی های ارز دیجیتال

- معرفی صرافی های ارز دیجیتال ایرانی

- معرفی صرافی های ارز دیجیتال خارجی

- معرفی کیف پول ارزهای دیجیتال

- معرفی کیف پول های ایرانی

- معرفی کیف پول های خارجی

- وبلاگ